La teoria economica neoclassica oggi in auge si è dimostrata incapace di comprendere il perché della crisi economica e dunque anche non in grado di contrapporre ad essa misure efficaci per tornare sul sentiero di una crescita economica sostenibile. Tanto è vero questo che alla vigilia della crisi nel 2007, nessun economista neoclassico, del pensiero economico mainstream, ha minimamente previsto l’apocalisse che di lì a poco avrebbe gettato nel panico il sistema finanziario e bancario mondiale. Non ci soffermeremo in questa sede sui tanti, tantissimi assunti di base della teoria economica “new Keynesian” o neoclassica (ancor oggi insegnata nelle università e nelle scuole) che sono assolutamente sballati, fasulli, senza logica, ma ci soffermeremo esclusivamente sul tema del debito privato, ovvero il debito contratto dalla famiglie ed imprese.

Il premio Nobel Krugman, al pari di altri eminenti economisti neoclassici, non pone alcuna attenzione al tema del debito privato, definendolo irrilevante per l’economia, poiché il debito di un soggetto equivale al credito di un altro. “Now, as any well trained economist knows, it’s a matter of simple logic that what happens to private debt is irrelevant to macroeconomics most of the time, because “debt is one person's liability, but another person's asset.”

Bravo Krugman!! Dopo questa balla spaziale io mi sentirei di proporre l’obbligo di restituzione del premio all’Accademia di Svezia !!

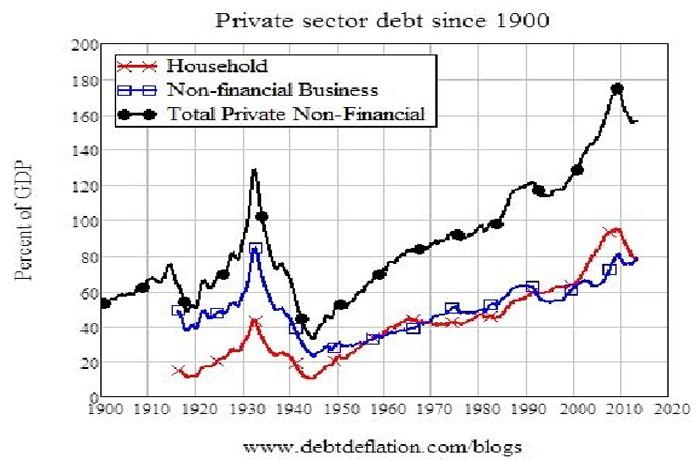

Cominciamo con l’analizzare l’andamento del debito privato negli USA nel corso degli ultimi 110 anni:

L’andamento del livello d’indebitamento privato (famiglie ed imprese americane) evidenzia una profonda riduzione in concomitanza con, la Prima Guerra Mondiale, con la Depressione degli anni 30 e fino alla fine della Seconda Guerra Mondiale, ma da quel momento in poi, inizia una salita fino al 2010 dove raggiunge il livello del 180% del PIL..

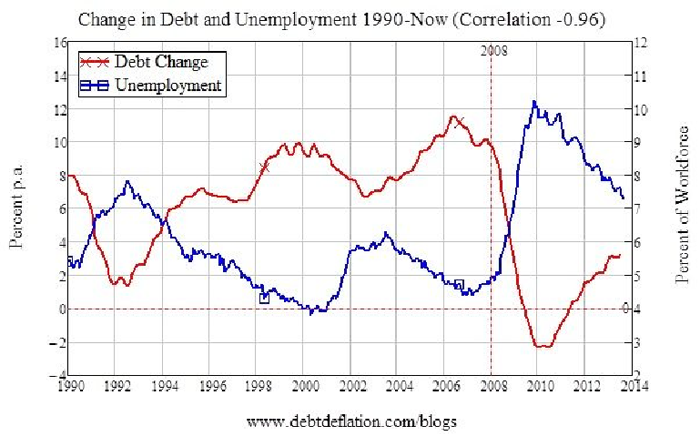

A dimostrazione di quanto il debito privato sia fondamentale nella comprensione del funzionamento delle economie moderne e non “irrilevante” come detto dal premio Nobel Krugman, ritengo utile sottoporre il seguente grafico, che non dovrebbe lasciare adito ad alcun genere di confutazioni. Il grafico seguente mostra la quasi totale correlazione tra il debito privato (linea rossa) ed il tasso di disoccupazione (linea blu).

Evidenziando una correlazione quasi totale (siamo infatti al 96%), si nota come a fasi di debito privato crescente, corrisponda una riduzione del tasso di disoccupazione, mentre nelle situazioni di debito privato decrescente si evidenzia una ripresa della disoccupazione.

Cosa significa in altri termini questo semplice grafico? Che le fasi di espansione dell’economia sono create dal settore bancario quando questo incrementa il credito nel sistema, mentre le recessioni sono determinate dall’altrettanto artificiale riduzione del credito stesso.

Può il credito bancario espandersi all’infinito dando così origine ad uno sviluppo costante dell’economia? La risposta è no: il limite del credito erogato dal sistema bancario non risiede però come molti pensano, né nella dotazione del capitale delle banche, né nel livello di sofferenze dello stesso e neppure dall’esposizione delle banche su determinati titoli tossici detenuti in portafoglio.

L’unico limite del credito bancario sta nel riuscire ad individuare, di volta in volta, una controparte a cui prestare e che poi sia effettivamente in grado di ripagare il debito stesso.

Possiamo dunque, alla luce dell’evidenza empirica, continuare a dar credito a teorie economiche secondo le quali il debito privato non ha alcun impatto sull’economia? Possiamo ritenere che il premio Nobel Krugman e gli altri economisti neoliberisti allineati sul pensiero economico dominante, non abbiano compreso nulla di ciò che è accaduto?

Alla luce dei risultati dell’analisi condotta, risulta evidente che il fattore chiave per comprendere i meccanismi su cui poggia l’intero sistema economico, sia capire come funziona il settore bancario che oggi crea la moneta dal nulla, sotto forma di debito. Quello di oggi è dunque un sistema che non sarà mai in equilibrio, perennemente oscillante tra fasi di boom economico e depressioni e che per questo motivo va profondamente modificato.

La chiave del sistema è tutta qui; occorre comprendere bene come e chi crea la moneta.

Se infine qualcuno nutrisse ancora dubbi sul fatto che l’espansione del credito determini simmetrici boom economici, allego questo grafico che conferma come vi sia diretta correlazione tra il livello di crescita del mercato azionario e crescita dell’indebitamento (ovvero del livello di credito erogato dal sistema bancario).

.png)

Insomma, da qualsiasi parte si osservi il sistema economico, quello che emerge è che la finanziarizzazione dello stesso, inteso come dipendenza dal credito bancario sia totale. Aver permesso alle banche di creare moneta, sotto forma di debito e quindi gravata da interessi, al posto della creazione della moneta da parte degli Stati sovrani, è stato un errore imperdonabile. Aver lasciato campo libero alle banche ha prodotto debiti colossali e continui boom economici seguiti da altrettante recessioni.

Dobbiamo tornare ad un sistema in cui lo Stato emette la moneta (non debito) e le banche operano sotto il diretto controllo ed indirizzo del Governo. Ha funzionato in passato, funzionerà in futuro.