Le risposte alle 12 più comuni domande che vengono poste nei dibattiti sull'uscita o meno dalla moneta comune.

1 - Uscendo dall’euro ci sarà una ondata speculativa contro la nuova "Lira "che si indebolirà

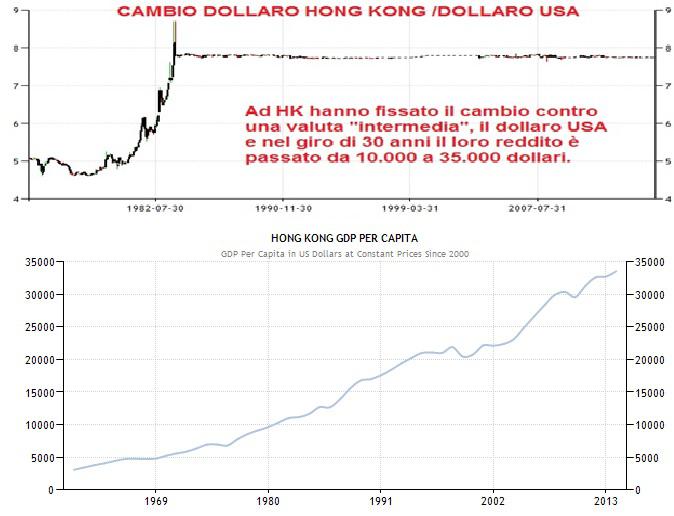

Risposta : Partiamo da una considerazione basilare. I movimenti del tasso di cambio di una valuta non misurano la performance di un economia. E’ bene citare l’esempio recente del Giappone che negli ultimi due anni ha seguito una politica di espansione della moneta che ha fatto svalutare lo Yen di un -40% verso l’Euro (da circa 100 yen per un euro a 146 yen per un euro).Non ci sembra che nonostante questa valuta debole il Giappone stia peggio dell’Italia visto che ha un reddito del 30% superiore a quello italiano, una disoccupazione al 3,6% e non è in deflazione. La tesi secondo cui, agganciarsi ad una valuta forte come il Marco, rappresenti un bene per l’economia, è un falso clamoroso come testimoniano decine e decine di casi; tutta l’Asia ad esempio, ha più o meno esplicitamente ancorato il cambio delle loro valute nazionali al dollaro ( e non al marco,allo Yen od al Franco svizzero) e ad oggi, attraverso meccanismi come il currency board di Hong Kong ( esattamente come fece a suo tempo l’Argentina) ha raggiunto livelli di benessere paragonabili a quelli occidentali, se non superiori. E si potrebbero citare due casi di paesi che dal dopoguerra ad oggi hanno decisamente migliorato la loro condizione: la Corea che ha moltiplicato il proprio reddito pro-capite di circa 13 volte e Hong Kong che lo ha moltiplicato di circa 18 volte. In termini di tasso di cambio il dollaro di Hong Kong ha perso il -73% verso il marco il won coreano il -94%. Moneta debole e crescita del reddito alle stelle.

Ma allora,perché Hong Kong, Taiwan,la Corea del Sud,la Cina..non faranno la fine dell’Argentina?

Gli stati asiatici, grazie ad un sistema bancario fortemente controllato dal Governo, non emettono quasi debito pubblico e tento meno lo emettono in valuta (come invece fecero gli argentini). Trovare emissioni obbligazionarie statali sui mercati è piuttosto raro e quando vi sono, gli importi non sono elevati, al contrario dell’Europa dove il ricorso sistematico all’indebitamento sul mercato è diventato un mantra da cui nessuno Stato può sottrarsi. Anzi, è una pratica che viene addirittura incoraggiata; bisogna produrre “safe asset” per il mercato ed il sistema finanziario. ( lo riferisce la BIS)

Capire che il sistema bancario occidentale è la radice di tutti mali è fondamentale per comprendere quali siano effettivamente le riforme da realizzare (non quelle che sta cercando di realizzare il Governo Renzi), quali siano le criticità effettive del sistema.

Per tornare all’Italia, l’eventuale ondata speculativa contro la Lira ed il debito italiano potrebbe essere facilmente arginata mediante la dichiarazione della “valenza fiscale dei Titoli di Stato”. Dichiarando che lo Stato accetterà i titoli per il pagamento delle imposte al valor nominale ( ossia 100) , nessuno speculatore potrebbe mai attaccare il debito italiano e la nostra moneta. In aggiunta ciò, per il semplice fatto che lo stato pretenderà il pagamento delle imposte in Lire, si creerà da parte dei residenti una forte domanda di Lire in cui convertire gli Euro detenuti e ciò potrebbe avere un effetto addirittura di apprezzamento sulla nuova Lira.